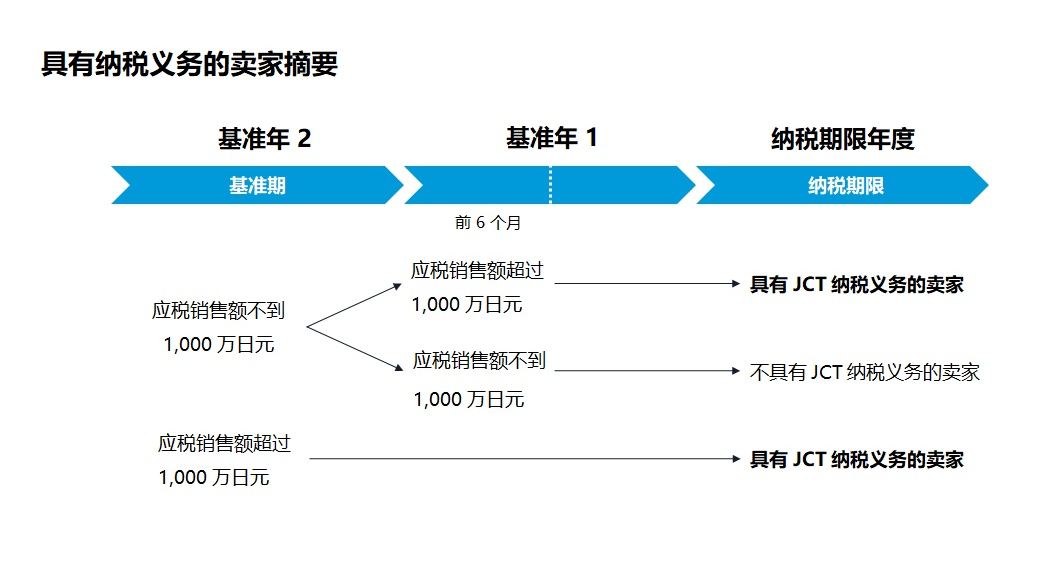

日本JCT一定要注册吗? 根据日本国税厅(NTA)官方数据显示,截止2023年3月末,已经有超过 268万人注册成为纳税实体,NTA收到的JCT注册号的申请为320万。 可见,越来越多的卖家朋友扎堆申请注册日本JCT,注册JCT已是势在必行了,但仍然有不少日本站卖家不清楚自己是否符合日本消费税的合规义务。 那么,什么情况下需要JCT?注册完何时申报呢?这篇超全攻略带你弄懂JCT! 一、什么情况需要JCT 根据日本JCT税法要求,卖家只要符合以下任一条件,即为JCT纳税实体,必须根据税务要求依法注册并申报缴纳相关税金: ✔您在“基准年2”内的应缴税销售额大于1000万日元; ✔您在“基准年2”内的应交税额小于1000万日元,但在上一个“基准年1”上半年的应交税额大于1000万日元; ✔公司注册资本金在1000万日元以上。 什么是“基准年”? 我们以2022年举例: 截至2022年,公司需要计算的纳税年度是2021年,卖家需参考两个基准年度(即2019或2020年)的销售额阈值来判断是否产生纳税义务。 若卖家的账户销售额在2019年或2020年前6个月超过阈值,则在2021年纳税年度需要成为纳税实体,进行税务注册、申报和缴纳。具体情况可参考具有纳税义务的卖家摘要表。 若您仍旧无法判断自己是否需要注册JCT,可咨询小熙协助您判断~ 那么如何查看应税销售额? 登录卖家平台>数据报告>支付>付款>所有结算>查看其含税销售额。 登录查看网址:(https://sellercentral-japan.amazon.com/payments/dashboard/index.html) 注意:B2C和B2B订单的销售额均属于应税销售额,通过Amazon.co.jp之外的其他渠道发生的日本境内销售额也属于应税销售额,请务必确保已将此种情况考虑在内。 应税销售额=含税销售额/1.1,日本消费税税率为10%。 二、何时注册最好 根据日本国税厅的要求,自2023年10月1日起,有税务抵扣需求的买家,需要提供带有卖家日本JCT注册号的合规发票,才可以申请JCT进项抵扣。如果发票不符合新的制度要求,买家的税额将无法抵扣。 也就是说,如果卖家不注册日本JCT税号,那么你的销售和竞争力一定会收到影响。 因为亚马逊针对JCT有专属的扶持曝光页面和相应的筛选标记功能,买家可以通过这些找到已经上传JCT注册号的合规卖家,从而开具带有JCT注册号的合规发票。 此外,相比已经注册了JCT税号的同行,你将无法享受以下竞争优势: ❎无法享受合规的税务抵扣和退税 ❎无法享受清晰安全的进口清关流程 ❎无法享受亚马逊的专属流量曝光扶持 ❎有税务抵扣需求的企业购,将不会选择无法开具合规发票的卖家 所以,小熙的建议是现在注册日本JCT,即便你目前还没有纳税义务,但在10月1日后你能够为你的买家开具合规发票,你的买家可以用这个发票去申请税额抵扣,能够很大程度提升你的店铺竞争力。 如果你的客户有抵扣需求,那么小熙建议你最好尽快注册一个日本JCT。 当你还在犹豫要不要申请日本JCT的时候,通过卓熙注册的卖家朋友们,很多都已经在陆续下号了。你越往后递交注册,下号时间越长,你将会错失一批流量订单和买家。 若您不清楚自己是否需要注册或对注册有疑问,欢迎咨询小熙 ZXKJ2019001哦~ 三、注册后如何申报 日本JCT申报方式分为两种:简易申报和标准申报。 简易申报: 简易申报的主要目的是为了减轻中小型公司报税负担,不以实际发生的进项消费税进行抵扣,而以销项消费税乘以认定采购率计算的进项消费税进行抵扣的征税制度。 适用简易征税制度需要满足以下两个条件: a.在基准期间内的应税销售额在5000万以下; b.需要向所属税务局提交「消費税简易征税制度选择备案书」。一旦选择简易申报后2年内不得更改申报方式,2年后才可以再次选择标准申报。 标准申报: 在默认的情况下,税局是给卖家选择标准申报方式,符合简易申报条件的卖家可提前通过税务代表(比如卓熙),向税务局申请简易申报。 具体申报方式可咨询您的税务代表或小熙,选择符合您的税务申报方式。 四、卖家常见问题 问:日本JCT会代扣代缴吗? 答:不会,目前日本JCT是没有代扣代缴的。 问:注册JCT之后,卖家的历史税务会被追缴吗? 答:申请日本JCT不需要提前或同时进行历史税费的补申报,卖家可以先完成税号注册,并在后续考虑是否自愿进行补缴(如适用),具体可以通过您的税务局信件进行判定或咨询您的会计师。 问:注册成功会有法人番号吗? 答:有的,与JCT税号在同一张证书上,比JCT 税号少一个字母 T。 法人番号:1234567891012 JCT 税号:T123456789101 问:如果企业是在日本境外,也需要注册JCT吗? 答:无论企业在何处设立,只要您在日本境内的年度应税销售额达到纳税标准,或您想成为注册开票人,那您就要注册日本JCT。 问:卖家获得JCT税号后该如何上传平台? 答: 问:实在赶不上10月提交怎么办? 答:针对该情况,税局给出两个建议: 1、卖家提交注册申请后,可以告知买家,企业已经在办理JCT注册手续,收到JCT注册号后会第一时间给买家补开发票; 2、卖家也可以选择先向买家开具临时发票,在收到注册号后将JCT注册号加注在发票上,补开正式标准发票。 但无论哪一种,最后都是需要JCT税号去给买家补开发票,所以JCT注册越早越好! 五、写在最后 目前是日本JCT注册的高峰期,为确保卖家能够在10月1日前顺利取得JCT注册号,小熙建议您即刻提交注册申请,越往后税局需要处理的案件将越来越多,审核时间也一定会加长。 所以,如果您选择在临近生效日才去递交注册,那大概率是无法在规定时间之前获得注册号的。 术业有专攻,专业事给专业人做,卓熙自17年成立以来,专业从事商标注册、专利申请、税务合规、欧洲政策合规、海外公司注册开户等服务,已为上万家跨境企业的知识产权保驾护航,有相关问题或需求的朋友,欢迎扫码滴滴小熙~~ END 扫码请备注咨询产品或问题 跨境资讯、福利活动抢先知